文 望京博格(转载请注明出处)

关于央妈的意图,博格给大家梳理一下:

近一年,30年期国期货最高涨幅为12.45%。

国债又不是股票,12.45%这个涨幅真的有点夸张了,带来影响可不一般:

(1)汇率压力

债券价格上涨对应债券利率下跌,30年国债利率已经从一年前的3%,降低到现在的2.5%,前一段最低达到过2.39%。

美国国债最近利率几年一直很高,如果我们的国债利率继续走低的话,势必增加我们跟他们国债的利差,对于海外投资者而言,人民币的吸引力就越发下降了,随之而来就是美元兑人民币汇率走高。

(2)中小银行

中小银行揽存的压力本来就比大银行高,中小银行揽存利率本来就比大银行高,在这样情况下,中小银行需要更高的投资收益率才能盈亏平衡。

问题现在企业与个人又都不想贷款,个别中小银行把资金投长期国债押注利率下行赚息差了。而且这样做过去一年效果还不错,之前有克制力的现在也不一定再有克制力了。

如果未来经济一旦好转,央妈一加息长期国债必然大跌,之前重仓持有长期国债的中小银行有可能步“硅谷银行破产”的后尘。

出于这两个背景央妈说:

“长期国债利率过低与我们长期经济增速不匹配!” 关键词是长期国债,不是短期国债。

先是喊话,结果不管用;

接着警告,结果也不管用,参考《央妈的话,大家也不信了》;

现在是动手了,也不知道管不管用,参考《卖!央妈确定动手了!》

30年期的国债期货连跌三天了,但是跌幅都不是很大。

现在市场上投资者分两派:

一派觉得:长债下跌就是买入机会。

觉得长期债券利率并不是央妈,而是市场经济。

若经济持续不好的话,未来长期债券利率会继续走低。逢跌就买说不定还可以提高未来投资收益;

一派觉得:先避避风头。

按道理,债券期限越长利率越高,但是现在10年期国债2.3%,30年前国债2.5%,期限多出去20年利率仅高了0.2%,这个有点不合理。

买长期国债的都是在赌市场利率走低,因为债券价格变化与期限正相关,如果降息的话,期限越长的债券价格涨幅越大。

博格这样胆小的投资者也不想吃价差,既然长期债券与短期债券利率差不多,咱们就买短期债券吃利息就行了,反正就当一个货币代替,收益比货币基金高就行了。

另外,博格说过:

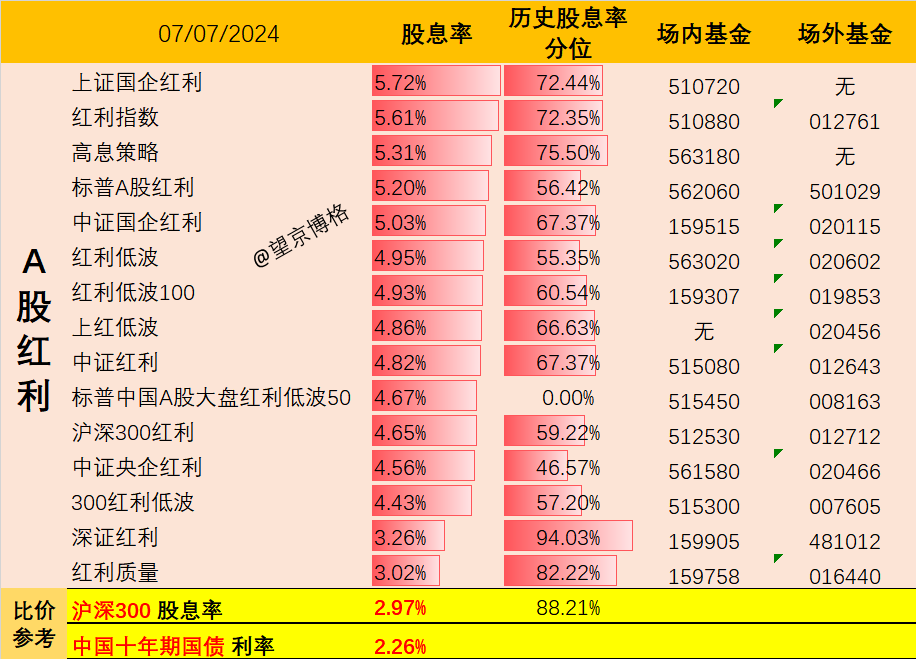

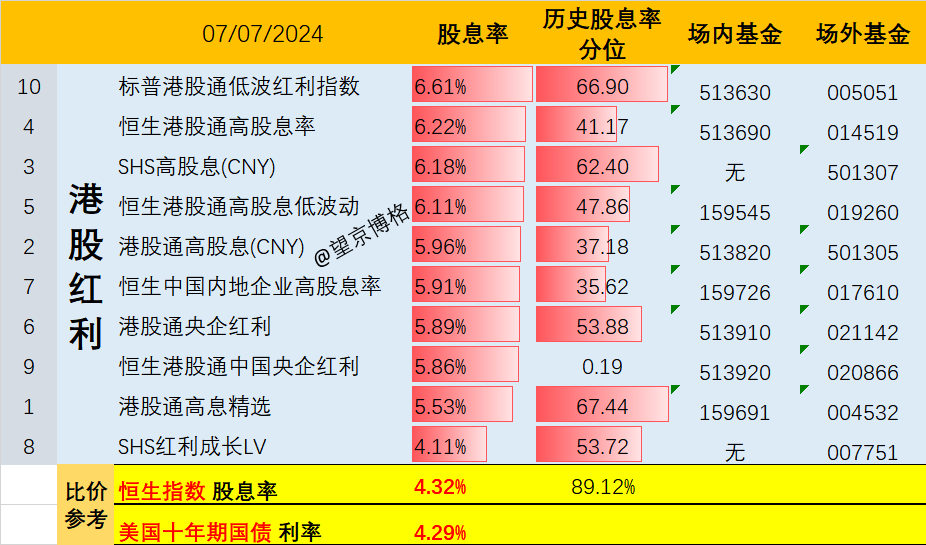

三年前,30年期国债利率4%,红利股息率5%,那个时候红利超额不够大,所以险资也不买红利。

现在,30年期国债利率2.5%,红利股息率5%,所以有部分求稳的资金开始买红利了。

对于求稳的投资者而言,红利的吸引力跟红利与国债利差相关,相差差距越大红利的吸引力越大。

若央妈实现目标,长期债券利率走高的话,相当于红利的吸引力下降,红利说不定也会回调,博格觉得这个时候对于长期投资者而言,是买入红利的机会。

博格会定期更新红利指数的股息率。

今天就聊到这里,统计数据不易,大家点赞支持!

风险提示:以上所涉及标的不作推荐,也不构成对任何人的投资建议,股市有风险,入市需谨慎。