#金价再创历史新高#在波动的金融市场当中,避险资产始终是投资者关注的焦点,特别是黄金作为历史悠久的避险资产,它的表现总是能够在市场的波动当中吸引众多的目光。

今年以来黄金价格已经多次的刷新了历史的高位了,究竟黄金的强势能否延续,黄金的投资价值又体现在哪些方面?博时黄金ETF基金经理王祥给大家带来如何布局下半年的黄金投资分享。

金价涨幅突出,背后有哪些因素在推动黄金价格上涨?

今年黄金资产的表现尤为引人注目,根据Wind数据显示,截至9月23日COMEX黄金金价年内涨幅已超过28%,成为不少投资者避险和资产配置的重要选项。美国货币政策周期的转变、央行及机构的持续购买以及地缘政治的不确定性,共同构成了今年黄金价格上涨的三大支撑

1、美国货币政策周期的转变

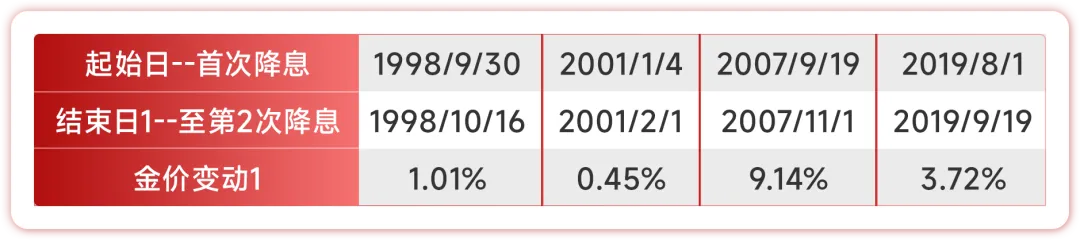

通胀逐渐优化,美联储正式开启降息周期,而黄金与美元之间的关系,常被形象地比作跷跷板,从历史数据来看,自1998年以来,在美联储政策由紧缩转向宽松的四个阶段中,黄金均表现突出,胜率相对较高。(数据来源:Wind,历史表现不预示未来收益)美国货币政策周期的转变,是今年黄金价格上涨的主要逻辑之一。

数据来源:WIND,时间:2024.2.29

2、央行及机构的持续购买

全球央行和长期管理机构对黄金的购买是推动金价上涨的重要因素。全球央行和长期管理机构在2022年、2023年的黄金年度购买量约为过去十年年均购买量的两倍。

这种大规模的购买行为,在全球黄金年供应量相对稳定的情况下,造成了供给缺口,从而推高了金价。尽管今年的购买力度有所下降,但依然是支撑金价的重要因素。

央行增持黄金的二大逻辑包括:

1)地缘政治博弈促使多元化外汇储备。随着全球政治经济格局的变动,凸显了单一货币资产配置在极端情况下不确定性的情况,这促使各国央行重新审视外汇储备的多元化策略。以中国为代表的新兴经济体,黄金在外汇储备中的占比相对较低,因此增加黄金储备以减少对单一货币的依赖。

2)美国信用透支和国债增长削弱了海外投资者对美元的信心。

3)地缘政治的不确定性博弈

今年,全球地缘冲突和政治选举事件高发,促使大量资金进行避险性的对冲。在这种背景下,黄金作为传统的避险资产,有较多资金流入。

黄金价格的强势能否延续?

回望过往至今的年度涨幅,截至2024年9月23日,今年28%的涨幅已位列前茅,金价涨幅在年内至今兑现程度较高。(历史表现不预示未来收益)

美联储货币政策转变预期正在兑现,随着美联储宽松货币政策的预期可能即将落地,市场或已经开始计价,部分获利投资者的离场或会导致黄金价格波动性的增加。美国大选、巴以冲突等地缘政治的不稳定会导致资金持续进行风险对冲。与美联储的宽松政策相比,地缘政治的发展情况难以把握。

我们预计,下半年金价的波动幅度可能会有所增加。从中长期角度来看,当前的环境仍然利好黄金市场。因此,建议投资者从博弈思路转向更为妥当的配置策略更为合适。

为什么说黄金具有避险属性?

从经济周期的角度来看,黄金可能在高通胀、滞胀以及衰退环境中的表现尤为突出。站在当前,无论美国大选结果如何、通胀路径如何演进,进入前衰退或滞胀的情况都对金价的影响相对偏正面。

然而,许多风险往往难以提前把握或预判。风险在于超出预期的事件,在这种情况下,黄金的追求避险和对冲作用尤为明显。

黄金在资产配置中的主要作用是平抑尾部风险来临时的波动,与其它传统资产的低相关性使其有望起到风险对冲和补偿作用。但当风险真正来临时,黄金的低相关性可能会迅速转变为相对中性的负相关性。

通过分析美股自1987年以来的明显下调的周期,我们发现黄金在这些时段都起到了良好的避险作用,A股的情况也类似。这也体现了提前布局的重要性。(历史表现不预示未来收益)

如何理解通胀与黄金的关系?

黄金价格和美国实际利率水平相关性较高,实际利率是名义利率减去通胀水平。数据显示,在2010年以后,实际利率与黄金价格之间存在高达负70%的相关性,这一数据在2010年至2020年上半年更是高达90%。

(数据来源:同花顺IFinD,时间区间:2010.1.15-2024.3.25,历史表现不预示未来收益)

美国大选结果对通胀预期和政策方向有显著影响。如果出现二次通胀,可能会进入滞涨的经济环境,此时黄金价格的赔率较高,但胜率不稳定。相反,如果进入前衰退的正常落地环境,黄金胜率较高,但赔率空间有限

如何进行黄金投资?

>>如何通过黄金进行资产配置?

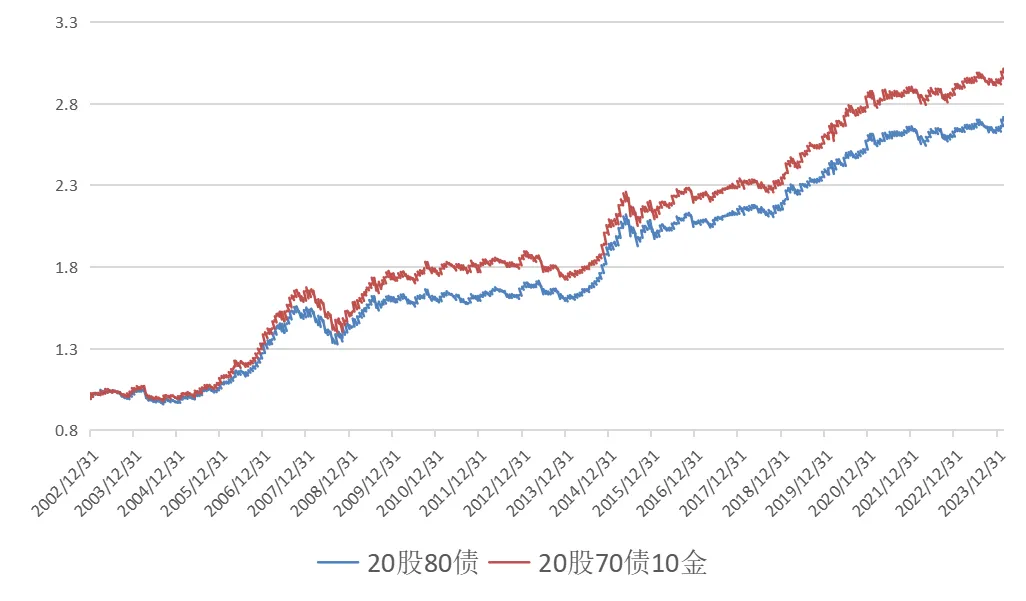

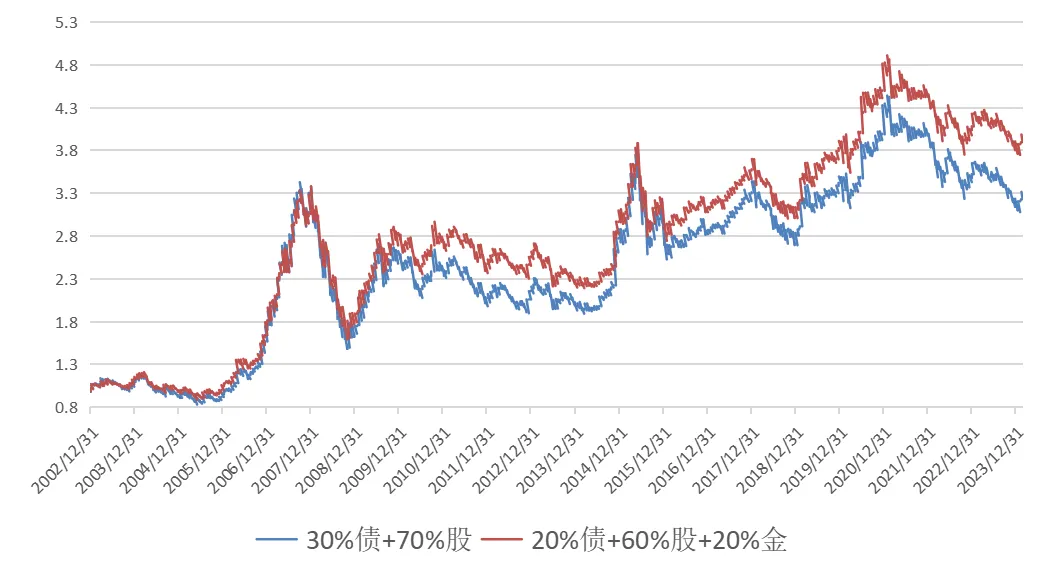

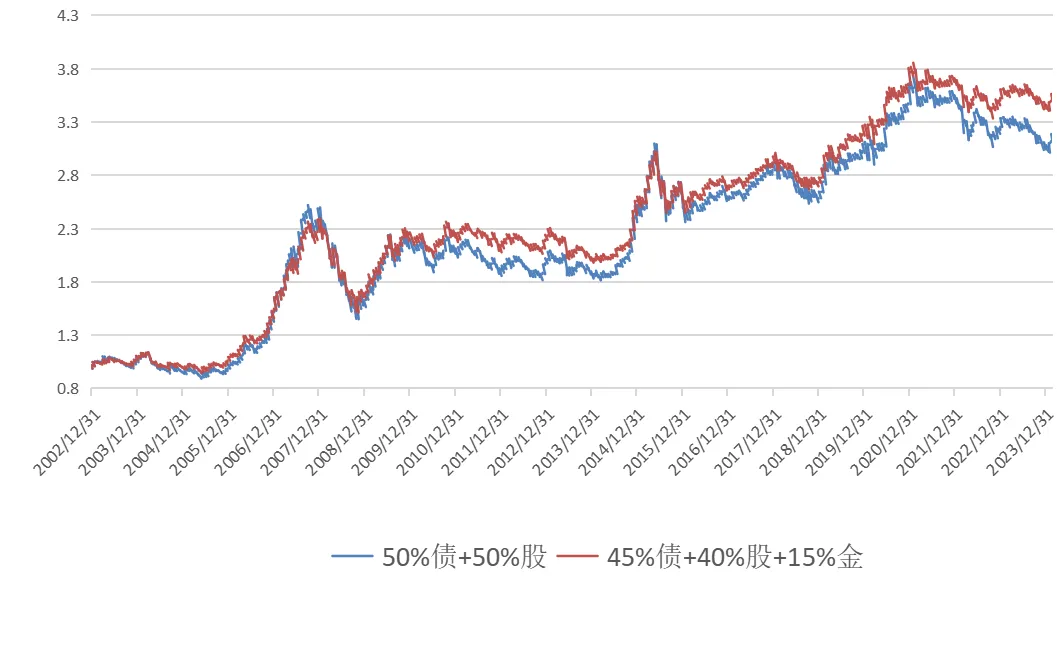

以投资者较为熟悉的股债组合为例,通过定性分析和定量测算2002年12月31日至2023年12月31日之间不同股债比例搭配之下的历史表现,我们发现黄金在组合中的配置比例大约在10%至12%之间相对较好。

对于风险偏好较低的投资者,我们建议其结合自身风险承受能力考虑将黄金的配置比例调整至7%左右,以力争降低组合的最大回撤,从而减少潜在的波动风险。历史上,许多海外长期管理机构都将黄金配置在10%至15%的比例范围内。

数据来源:Wind,时间区间:20030101-20240229,过往业绩不代表未来表现。

债为中证国债H11006.CSI 股为沪深300000300.SH 金为AU9999.SGE。

自2018年以来,黄金ETF规模的增长幅度迅速,成为投资者热门投资品类之一。博时黄金ETF及其联接基金(代码:159937;A类:002610;C类002611)的本质是追踪在黄金交易所上市挂牌交易的黄金现货合约,力争跟踪误差小,基金的表现将紧密跟随黄金现货价格的波动。$博时黄金ETF联接A(OTCFUND|002610)$$博时黄金ETF联接C(OTCFUND|002611)$

黄金ETF和黄金ETF联接基金虽然都以黄金为投资标的,但服务于不同的投资者群体

ETF在交易所场内交易,免印花税,投资成本低,支持T+0回转交易,支持场内进行ETF一级市场的申购,同时提供了现金申购和实物申购两种方式,极大地丰富了投资者的交易选择。

对于没有证券交易账户的场外投资者,博时黄金ETF联接基金提供了一个便捷的投资途径。与ETF相比,联接基金需要保持5%的现金比例以应对流动性需求,因此其业绩比较基准为上海黄金交易所AU99.99收益率*95%+银行活期存款税后利率*5%。

博时黄金ETF联接基金的另一个优势在于其低门槛和灵活性。基金的起投金额低,甚至只需几元,且C类份额免收申赎费用,这使得投资者都能轻松参与到黄金投资中来。

如何管理黄金波动带来的风险?

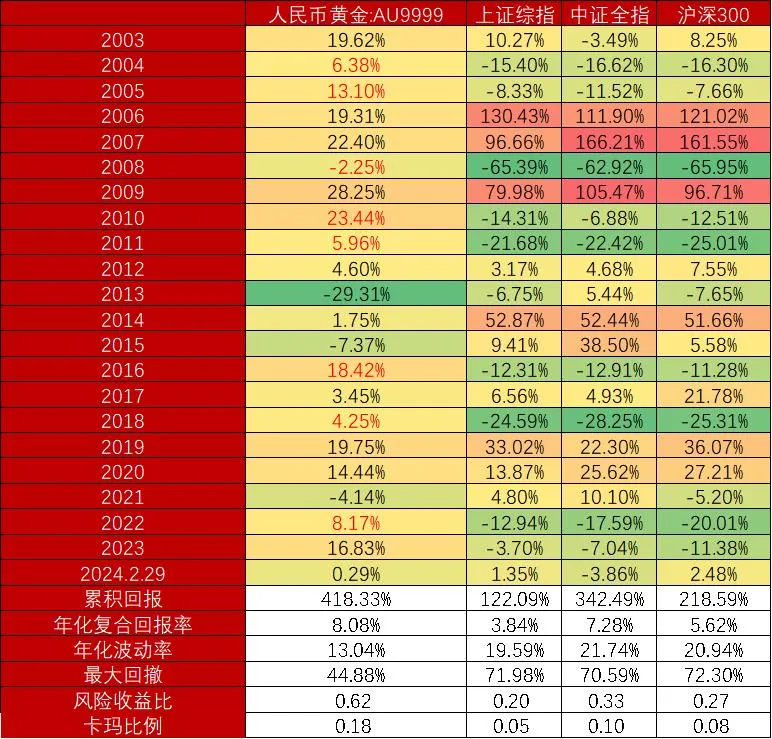

黄金适合长期投资。自2003年人民币计价的黄金AU9999自由流通以来,20年间仅有4年出现调整,年化收益水平高达8.08%

黄金的一大优势在于的长期波动率相对较低,年化波动率仅为13.04%,约为上证综指、中证全指和沪深300年化波动率的2/3。(数据来源:Wind,时间区间:2003-2024.2.29,指数历史表现不预示未来,不代表相关产品收益)这意味着投资者在黄金投资上的择时依赖度较低,适合长期持有。

数据来源:Wind,时间区间:2003-2024.2.29,历史业绩不代表未来表现,市场有风险,投资需审慎。

在当前的宏观经济环境下,黄金投资也较为合适。全球政治经济的不确定性增加了黄金作为避险资产的吸引力。此外,黄金在人类文明中的地位以及其在信用货币体系中的价值,都为投资者提供了长期投资工具。

#A股放巨量暴涨 如何应对?##并购重组迎政策利好 概念股持续活跃##牛市旗手掀涨停潮 啥信号?##A股市值管理新政策来了 如何解读?#

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。