一、债券市场:利率中枢仍有较大下行空间,调整有望提供布局机会。

1、宏观基本面和供需格局对债市依然形成支撑,利率中枢仍有较大下行空间。

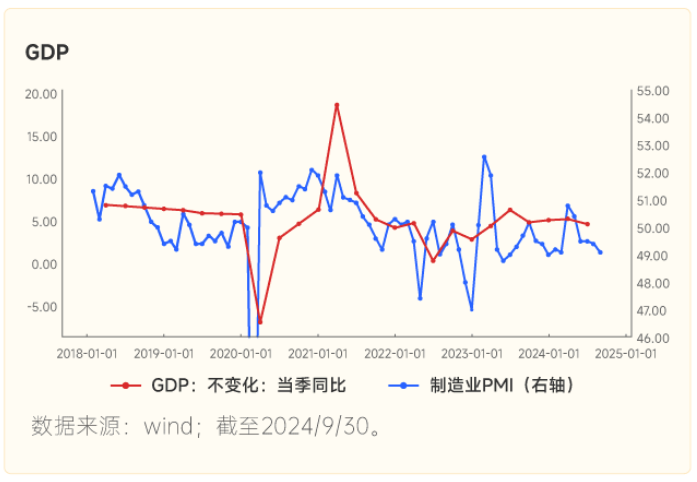

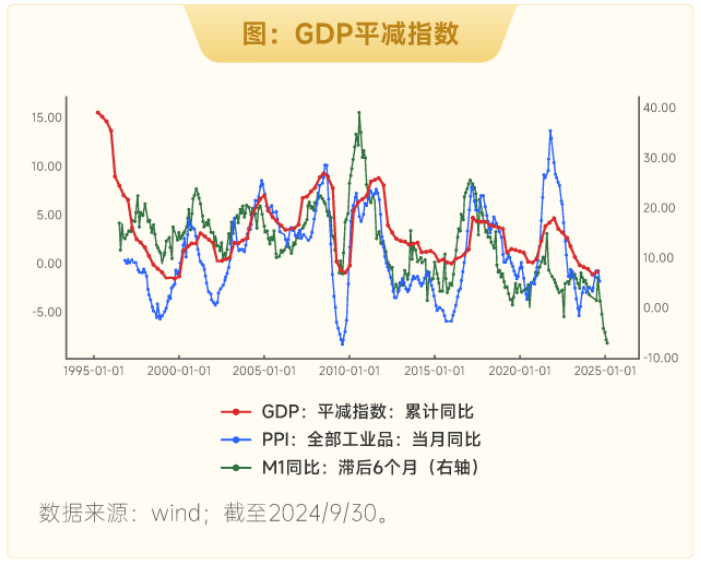

当前宏观经济除了短期的周期性问题,更重要是面临着人口周期和债务周期下行等长期问题和复杂的国际环境。中长期维度,海外经验显示货币政策或仍需进一步宽松,我国目前经济的转型升级也离不开融资成本的持续下降,利率中枢仍有较大下行空间。

2、近期调整后债市的配置价值已凸显,或是逐步布局时机。

本轮调整触发因素是政策转向使得经济预期及市场风险偏好大幅提振,赎回潮使得债市波动加剧,但目前来看已经显著缓解。

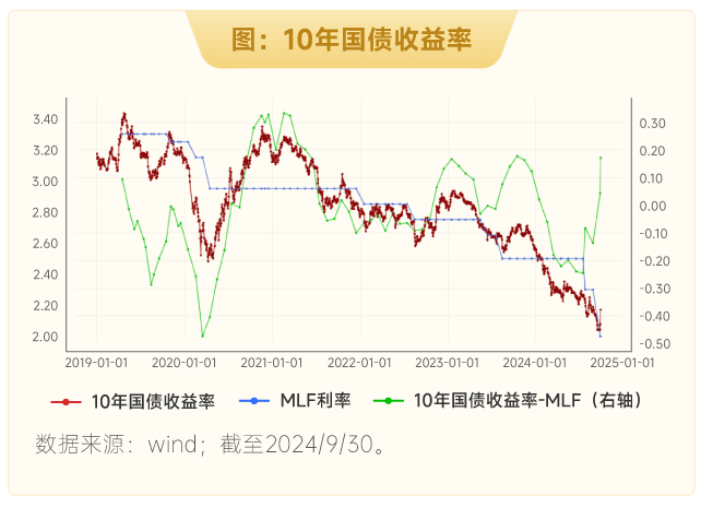

当前10Y国债突破至2.16%,超过MLF利率2.00%的15bp上界,30Y国债收益率已回升至2.30%以上,回到了降息之前波动区间的中枢水平,债市已具有较好的中期配置价值。此外考虑到理财的配置较2022年更为稳健、个人投资者对于债券市场的理解也有所加深,因此重演大规模赎回潮的风险依然可控。短期的市场波动也提供了较好的布局时机。

3、战略上重视基本面影响下的长期利率中枢下移,战术上短期保持一定灵活性。

策略上,久期策略保持阶梯性加仓、逢高配置的思路;杠杆套息策略在四季度有望打开空间;持仓结构保持流动性以灵活应对市场变化。

短端上,可优先关注同业存单和3Y附近政策性金融债。

长端上,关注10Y和30Y的中期配置价值和短线交易价值。

二、信用债:赎回潮显著缓解,关注因超调带来的配置机会。

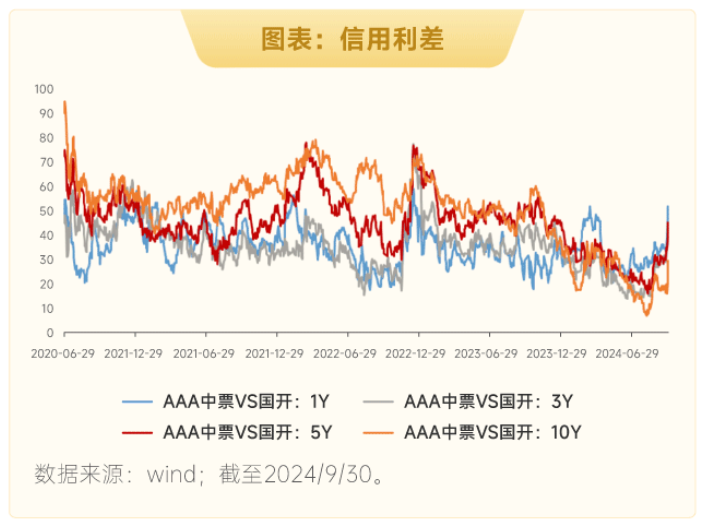

展望四季度,我们认为信用利差或将有所修复。本轮调整触发因素是政策转向使得经济预期及市场风险偏好大幅提振,股市快速上涨,机构资金与散户资金同时流出债市,债市调整幅度进一步加大,其中部分流动性较弱的信用品跌幅显著。但目前广义基金负债端压力已逐步缓释。

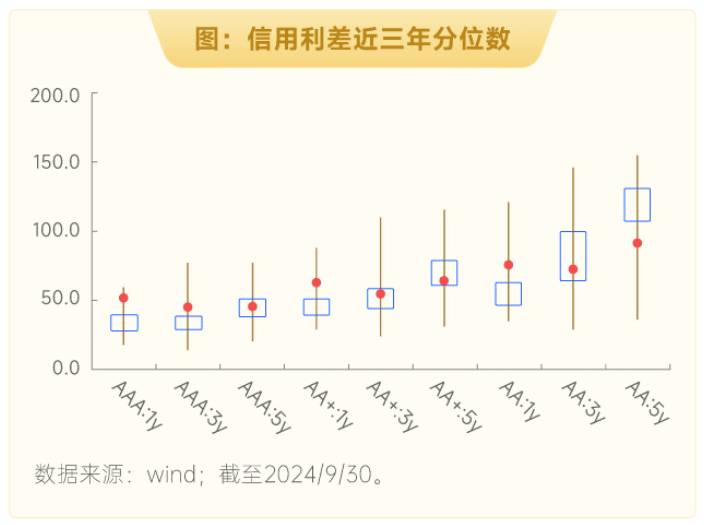

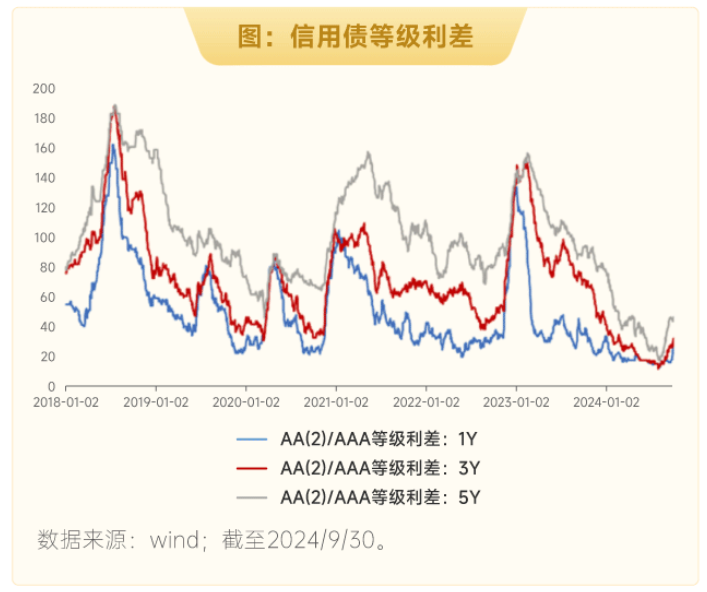

流动性事件往往引发信用债超调,机构负债端企稳后或将带来配置机会。当前信用利差、等级利差水平回升至年内高位。其中,中高等级、中短端品种的信用利差已处于近三年75%以上分位数。同时,随着政策利率下调,跨季后资金价格有望下行,带动信用利差修复。

策略方面:随着非银负债端企稳,考虑逐渐左侧对信用债进行积极配置。

组合久期基于债市方向灵活调整,券种期限关注3Y以内中短端或长端的凸点附近期限。规避地产链、贸易行业和尾部金融企业;城投短端可关注隐含AA(2)等级票息资产,长端关注东部发达省份市级平台、优质城市核心区县级平台、中部省会市级平台。

三、可转债:转债指数震荡筑底,结构性机会仍在。

1、展望四季度,我们对权益市场整体观点为中性。

季末随着货币政策明显转向,降低存量房贷利率等政策可以在一定程度上改善居民资产负债表,权益资产价格在季末也随之迅速拉涨,估值提升迅猛。财政政策的速度和节奏有待观察,叠加考虑当前权益市场的估值水平,仍然保持中性观点。

2、我们对转债整体观点为中性。

截至三季末,部分转债估值指标接近50%分位,部分在30%分位左右,估值性价比较季中有所下降。由于当前企业盈利仍然偏弱,且乐观情绪已经释放,站在季末时点,我们对转债仍然保持中性。

3、在结构方面,依然关注红利风格,红利风格在经济上行初期仍大概率表现较优,关注亚非拉出海,以及部分受益于财政的细分行业。

(1)红利回调后更具性价比。首先,红利风格能够应对当前仍有一定不确定性的风险。其次,基于历史研究,红利风格在经济上行初期仍具优势,当前立刻转向成长可能仍为时过早;在红利板块中,基于PB-ROE估值,结合估值与行业基本面,银行、煤炭、燃气行业更具性价比。

(2)亚非拉自身需求旺盛,若欧美出口受地缘政治扰动,亚非拉出海优势更加凸显; (3)财政压力若有所缓解,医疗设备、挖掘机、功率半导体需求可能好转。

相关基金:$大成景轩中高等级债券A(OTCFUND|009495)$ $大成景轩中高等级债券C(OTCFUND|009496)$ $大成景悦中短债A(OTCFUND|008820)$ $大成景悦中短债C(OTCFUND|008821)$ $大成惠明纯债债券A(OTCFUND|004389)$ $大成惠明纯债债券C(OTCFUND|020174)$ $大成民稳增长混合A(OTCFUND|008846)$ $大成民稳增长混合C(OTCFUND|008847)$ $大成稳益90天滚动持有债券A(OTCFUND|013399)$ $大成稳益90天滚动持有债券E(OTCFUND|013401)$

#10月LPR下调25个基点 如何解读?# #大利好!首批回购增持贷款落地# #十月份 你打算如何操作?#

温馨提示:本报告的信息来源于已公开的资料及合法获得的外部报告资料,我公司对信息的准确性或者完整性不作出任何保证。本报告不构成投资建议。本公司及与本公司有关联的任何个人均不会承担因阅读和使用本报告所造成的任何损失及其产生的法律责任。本报告的版权为大成基金所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制、刊登、发表或者引用。基金产品存在收益波动风险,管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。投资人购买基金前,应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相匹配。基金有风险,投资须谨慎!