01 A股短期上涨后出现调整,后续A股值得关注吗?

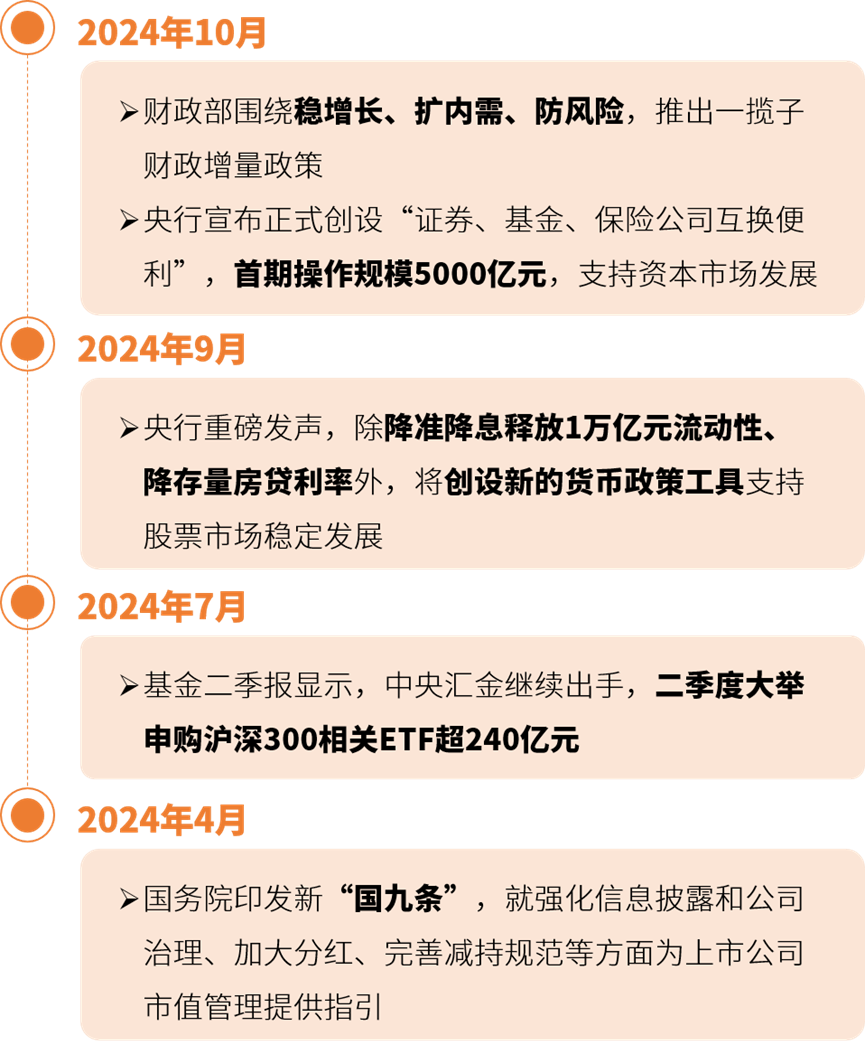

从目前的市场情况来看,9月24日以来降准降息等一揽子增量政策持续落地,10月12日财政部发布会公布稳增长措施,市场经历了一轮较大幅度的反弹,虽然近期有所震荡调整,但投资者风险偏好显著提升了。

后市展望来看,财政政策的力度和基本面的改善将成为市场关注的焦点,10月下旬全国人大常委会将召开,或围绕经济实施更多利好政策。目前A股整体估值仍处于偏低位置,市场热情较高,未来A股市场仍有投资机会。反弹初期市场以普涨为主,估值快速修复,建议关注能快速跟上市场的宽基指数。

02 看好A股市场投资机会,哪个宽基指数值得关注?

纵观全球股票市场,标普500指数可以说是具有国际影响力与知名度的宽基指数之一。标普500指数发布于1957年3月4日,是衡量美国大盘股市场的代表性指数之一。标普500指数之所以能成为美股“标杆”,一个重要原因在于其编制规则,在聚焦大市值股票基础上,考虑指数样本GICS行业分布与标普全市场指数的一致性,使其具有覆盖范围广,行业配置均衡,市场代表性强等特征。

“他山之石,可以攻玉”,当下,我国也积极打造具有国际影响力的核心宽基指数,以加快提升本土指数国际影响力和竞争力,因此中证A500指数应运而生。关于A股市场投资机会,不妨关注中证A500指数。

03 中证A500指数是一只什么样的指数?

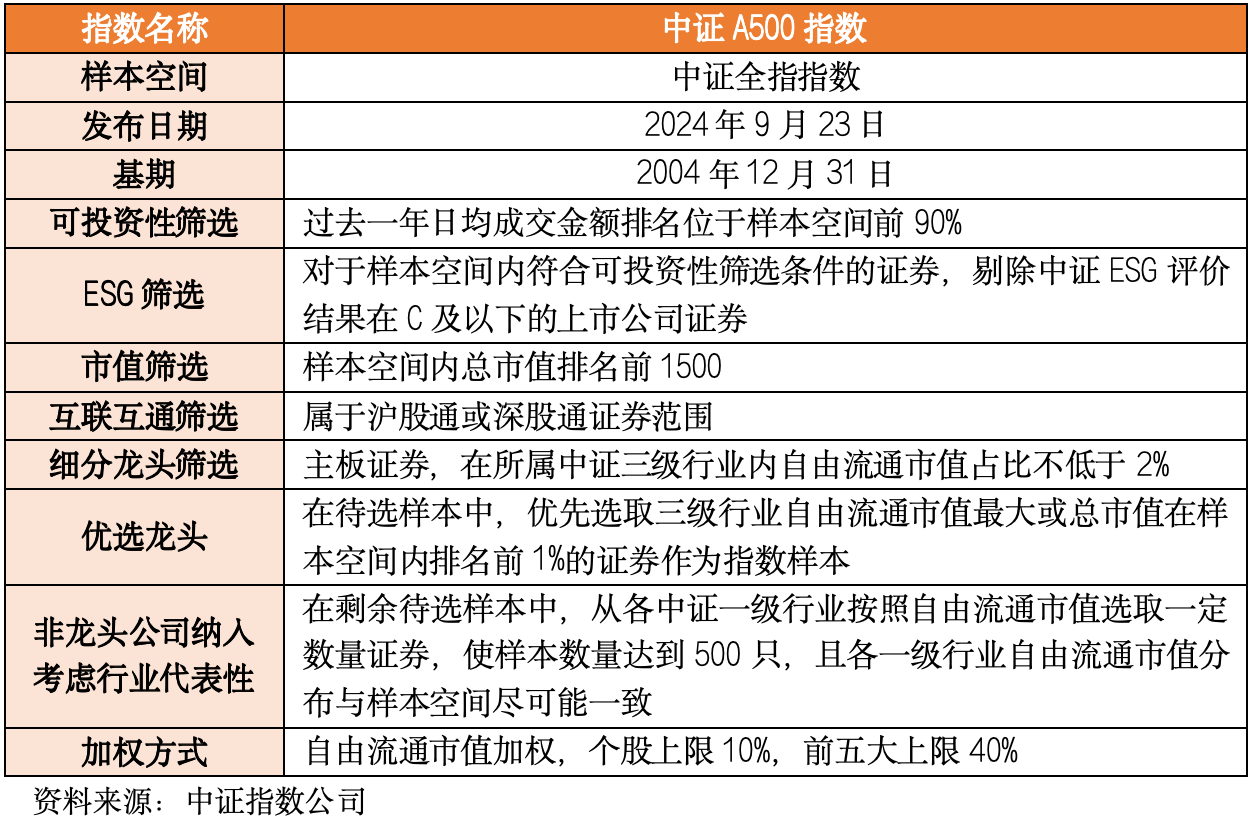

中证A500指数由中证指数公司编制,从各行业选取市值较大、流动性较好的500只证券作为指数样本,反映各行业最具代表性上市公司证券的整体表现。指数代码000510,指数简称中证A500,基日2004年12月31日,基点1000。

资料来源:中证指数公司

04 中证A500指数有什么特点?

中证A500指数编制理念与国际接轨,力争打造更具国际影响力的A股指数,具备成份股质量更优、新质生产力含量更高、指数代表性更强的特点,也就是三个关键词:更优、更高、更强。

更优

中证A500指数的编制方式和规模指数的编制方式有显著的区别,力争通过更加科学有效的筛选条件,选出质量更优的成份股。

更高

代表新质生产力的工业、信息技术、通信服务、医药卫生行业权重占比合计48.7%,占比高于可比宽基指数,新质生产力含量更高。

更强

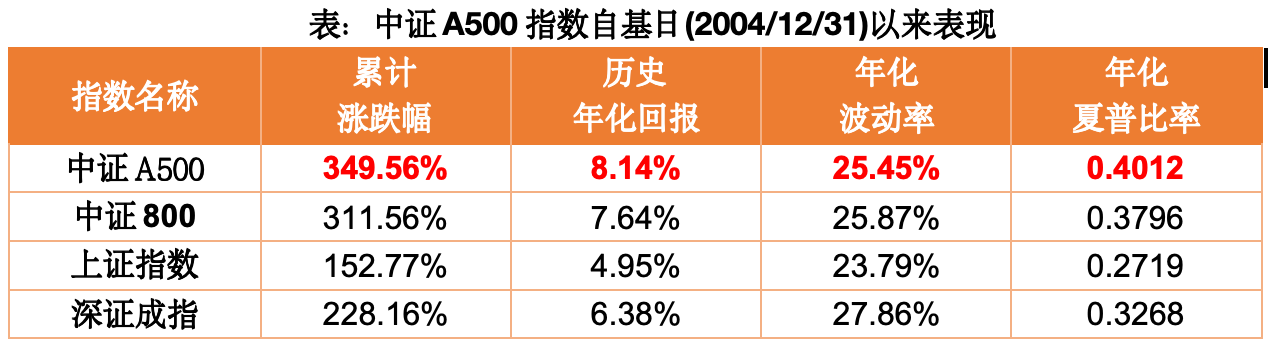

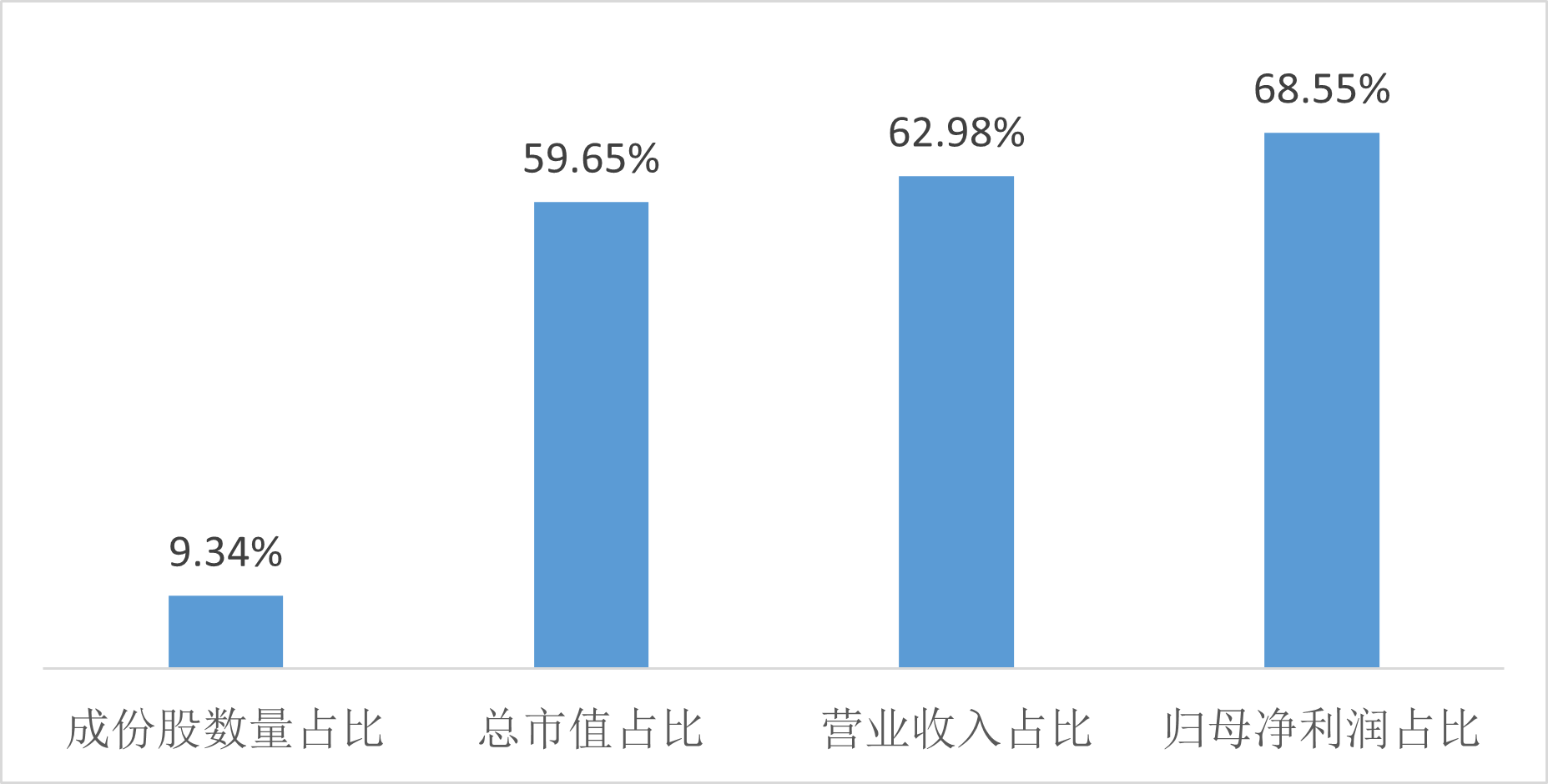

中证A500指数自基日以来累计涨幅近350%,历史年化回报超8%,超越同期中证800、上证指数和深证成指的表现。此外,中证A500指数以不足10%的A股数量,覆盖了A股市场近60%的总市值,贡献了近70%的归母净利润,可谓是“A股500强”。在行业分布上,中证A500指数采用以行业均衡为核心的编制方法,成份股包括全部35个中证二级行业以及91个中证三级行业,指数行业覆盖度更广、权重分布更分散、代表性更强。

数据来源:Wind,截至2024年10月15日,年化回报=[(1+区间涨跌幅)^(250/交易日天数)-1]*100%;中证A500指数过往表现:36.00%(2019年)、31.29%(2020年)、0.61%(2021年)、-22.56%(2022年)、-11.42%(2023年)、-1.37%(2024上半年)。指数的过往涨跌幅并不预示其未来表现,也不构成基金业绩表现的保证,投资须谨慎

05 指数成份股主要在哪些行业?为什么要重视行业均衡?

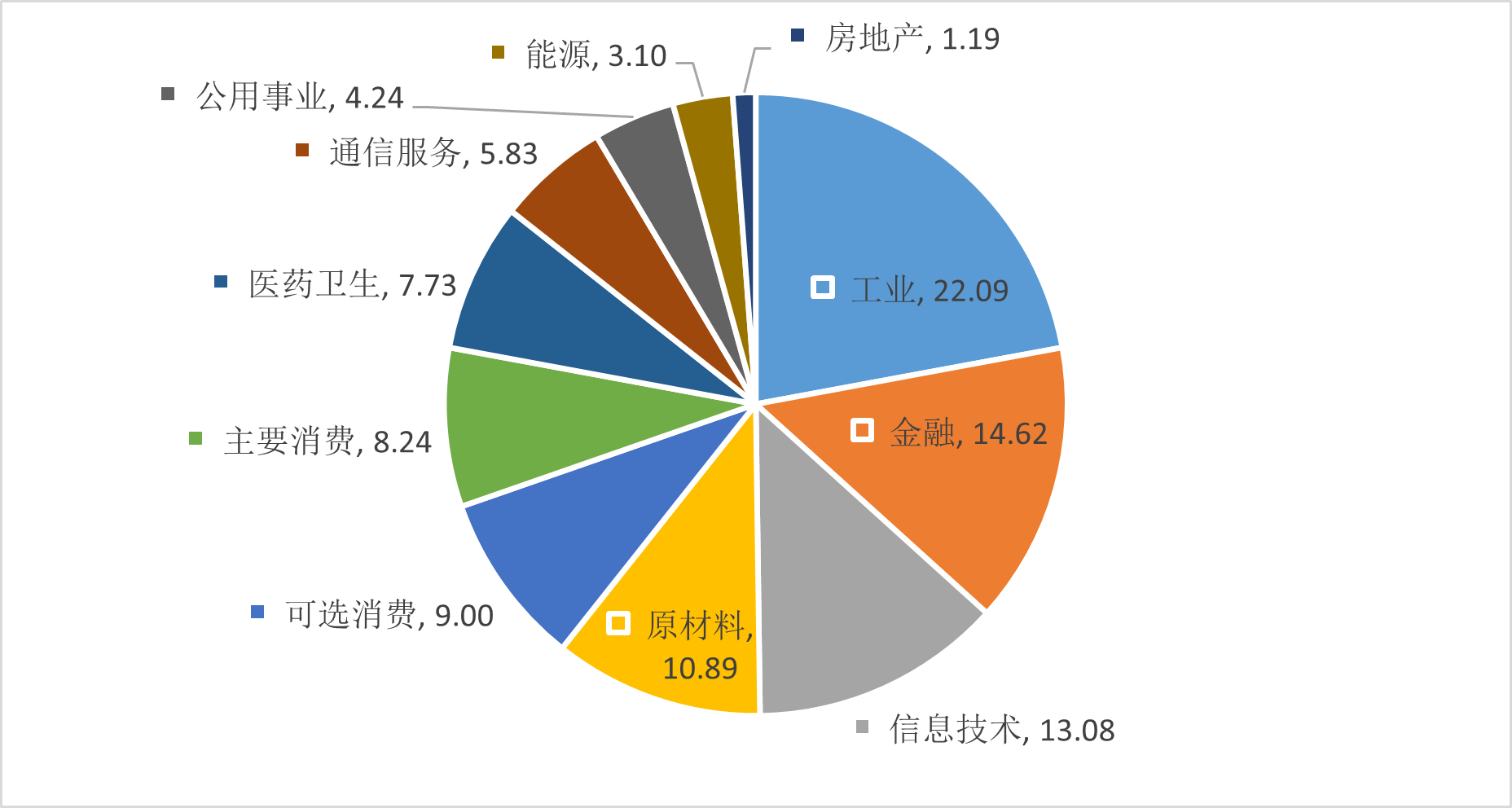

中证A500成份股行业分布涵盖全部35个中证二级行业和91个中证三级行业,覆盖度广,且与中证全指行业分布一致性高;前五大行业分别为工业、金融、信息技术、原材料、可选消费,前五大行业权重占比69.7%;代表新质生产力的工业、信息技术、通信服务、医药卫生权重占比合计48.7%,占比高于可比宽基指数,新质生产力含量更高。

图:A500指数中证一级行业权重分布

数据来源:Wind,截至2024年10月15日,以上信息不构成任何行业推荐,投资有风险,选择须谨慎

根据编制规则,中证A500指数行业市值分布保持与中证全指尽可能一致,基长认为具备以下优势:

优势一:反映中国经济结构

中证A500指数的行业权重配置与中证全指高度一致,与中国的经济结构更加匹配,更广泛地覆盖了具有成长潜力的公司。同时,中证A500的选样方法也确保其在每次指数调样时动态地调整各行业配置比例,以确保指数配置行业结构紧密跟踪中国经济结构变化。

优势二:分散行业风险

A股存在鲜明的行业轮动特征,行业中性或能分散行业风险,降低行业超配或低配带来的波动。

06 为什么说中证A500指数的成份股是“A股500强”?

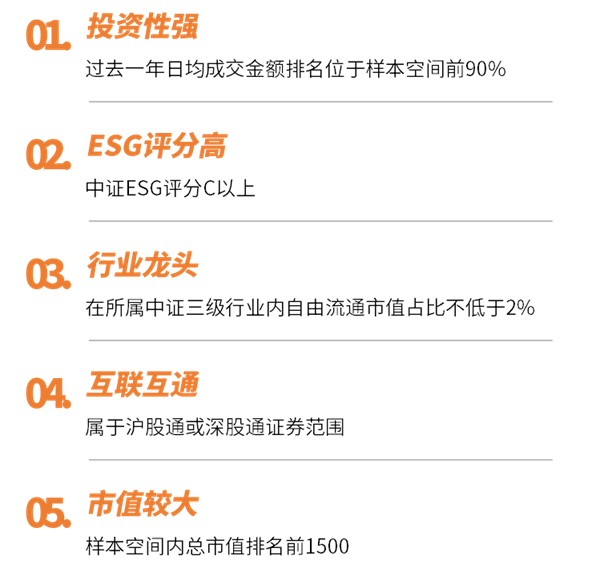

A500指数的成份股需要经过层层优选,需要满足投资性强、ESG评分高、行业龙头、互联互通标的、市值较大等条件。从前十五大成份股来看,其包含了各行各业的龙头企业,市值均在2000亿元以上。因此,A500指数的成份股可谓是“A股500强”,选择A500指数就是一键配置“A股500强”企业。

表:A500指数前十五大成份股

数据来源:Wind,数据截至2024年10月15日,以上信息仅为指数前十大成份股介绍,不构成任何投资建议,不作为投资者收益的保证。指数公司后续可能对指数编制方案进行调整,指数成份股的构成和权重可能会动态变化,投资有风险,选择须谨慎

07 中证A500指数过往的表现如何?

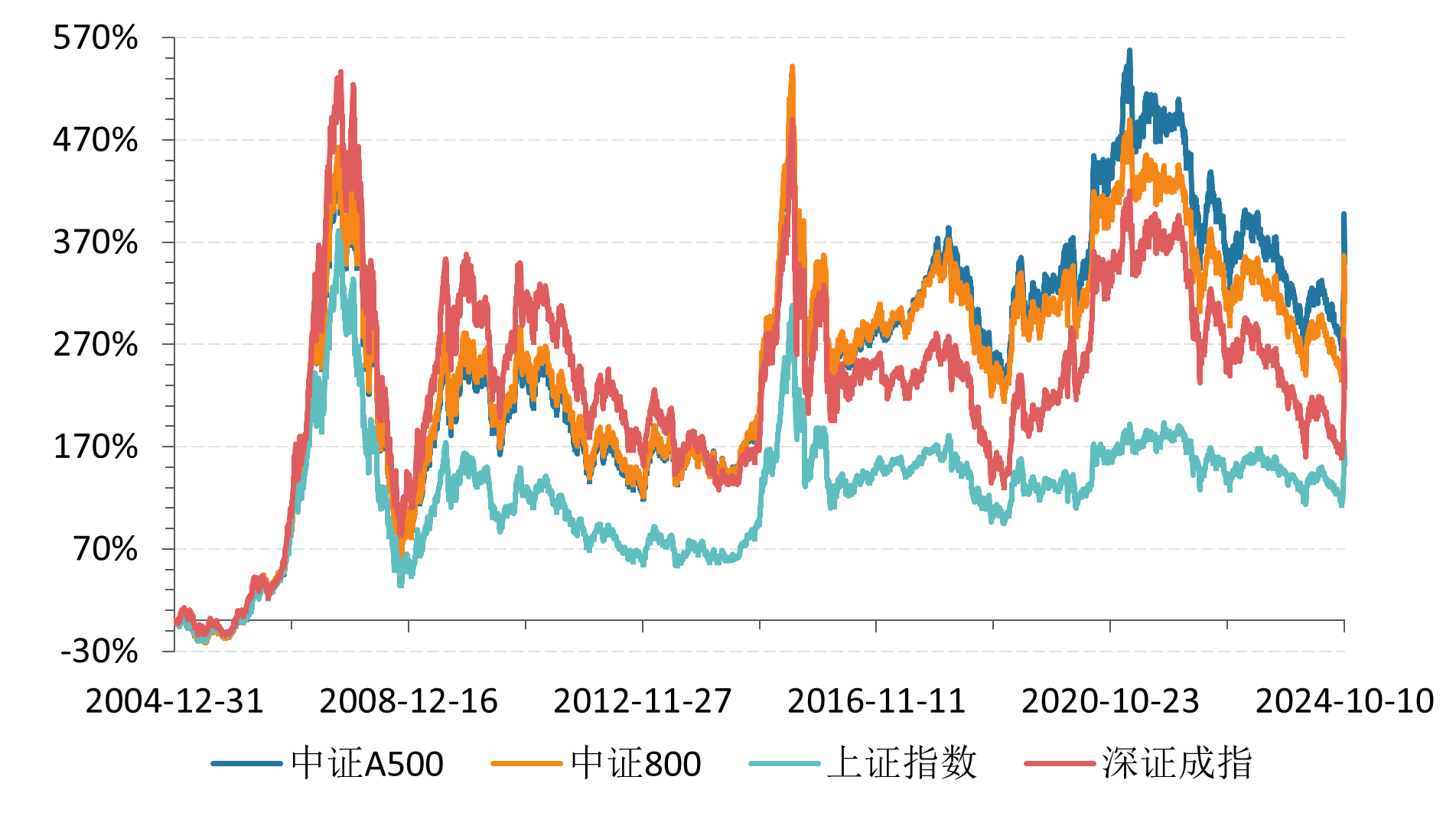

从基日以来(2004年12月31日)走势对比来看,A500指数相比其他宽基超额收益显著,年化波动率、夏普比率、最大回撤等风险指标均有一定优势。表明经过优选与行业均衡以后,A500指数可以更好反映中国经济发展成果,更具备长期配置价值,建议进行长期配置。

图:中证A500指数历史走势

数据来源:Wind,截至2024年10月15日,年化回报=[(1+区间涨跌幅)^(250/交易日天数)-1]*100%;年化波动率={∑[(Ri-∑Ri/N)^2]/(N-1)}^0.5*250^0.5,计算周期为日频,N为样本区间量,Ri为区间收益率;年化夏普比率= (年化回报率-无风险收益率) / 年化波动率,无风险收益率取一年定存利率(税前)。中证A500指数过往表现:36.00%(2019年)、31.29%(2020年)、0.61%(2021年)、-22.56%(2022年)、-11.42%(2023年)、-1.37%(2024上半年)。指数的过往涨跌幅并不预示其未来表现,也不构成基金业绩表现的保证,投资须谨慎

08 中证A500指数成份股的盈利能力如何?

中证A500指数以不足10%的A股数量,覆盖了A股市场近60%的总市值,贡献了近70%的归母净利润,体现出指数成份股整体具有较强的盈利能力。

图:中证A500指数成份股占全部A股比例

数据来源:Wind,成份股数量与总市值数据截至2024年10月15日,营业收入与净利润数据截至2024年中报。指数过往表现不代表未来,也不构成基金业绩表现的保证,投资须谨慎

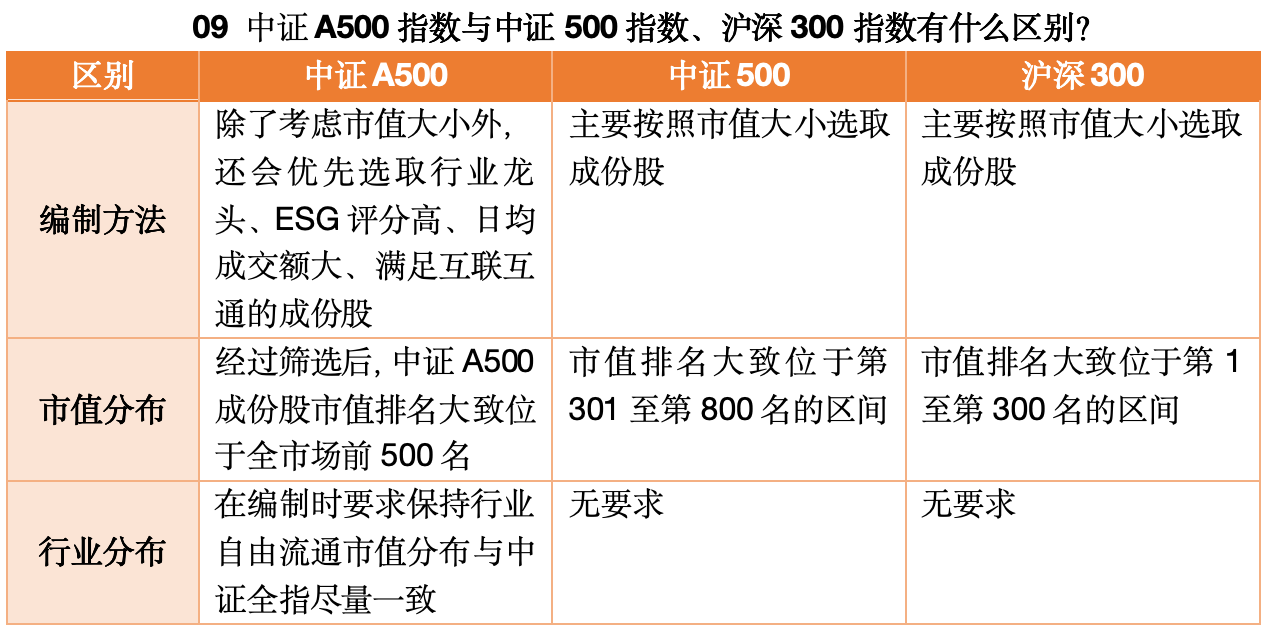

09 中证A500指数与中证500指数、沪深300指数有什么区别?

数据来源:Wind,时间区间为2021年6月1日到2024年5月31日,指数过往表现不代表其未来表现,投资有风险,选择须谨慎

10 投资中证A500指数有什么好方法?

投资者可以通过跟踪中证A500指数的指数基金进行投资。指数基金一般以紧密跟踪标的指数、跟踪误差最小化为投资目标,通过购买该指数的全部或部分成份证券构建投资组合,以取得与标的指数大致相同的收益率。因此购买指数基金相当于间接购买了该指数基金跟踪指数的大部分成份股。而购买单只股票,相当于通过对特定股票的挑选和投资判断,力求获得特定股票的成长和盈利机会。

近期,首批跟踪中证A500指数的场外指数基金产品已经获批了,看好中证A500指数投资机会的小伙伴们,可以关注哦!

$广发科创板50ETF发起联接C(OTCFUND|013811)$$广发创业板ETF发起式联接C(OTCFUND|003766)$$广发创业板ETF发起式联接A(OTCFUND|003765)$$广发创业板ETF发起式联接E(OTCFUND|019817)$$广发沪深300ETF联接C(OTCFUND|002987)$

风险提示:本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩和获奖情况不预示未来表现。投资者在投资基金前应认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。市场有风险,投资须谨慎