摘 要

1、近期医药行业利好较多,特别是世界领先的临床数据不断发布。未来全球流动性有望边际改善,对创新类资产的定价较为有利。同时国家政策鼓励创新药发展,新技术推动行业快速发展,长期看医药行业或已接近底部区间,或具备较高的配置价值。

2、自去年中央金融工作会议以来,证券行业供给侧改革不断深化,本轮收并购一方面受政策支持,另一方面也符合行业调整周期的转型需求。随着海外进入降息周期,国内政策空间打开,稳增长落地或将提振市场信心,有望促进证券公司板块估值修复。

3、上半年AI算力需求催化不断,同时海外需求复苏趋势持续,通信行业公司经营稳健,实现收入和利润同比增长,盈利能力提升。海外云厂商的AI资本开支预期乐观,推动光模块市场持续发展。在数字中国等政策不断加码、AI新应用持续推新的背景下,数字经济新基建将助力算力网络升级,通信板块预期有望上修。或可关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$的投资机会。

4、虽然面临短期调整,但长期来看红利风格投资价值依然显著。现阶段经济恢复速度仍相对缓慢,驱动红利风格的因素或将延续,红利类资产有望持续得到资金支撑。企业分红意愿有望进一步提升,今年中期发布分红预案公司逾600家,创下历史新高。对红利感兴趣的投资者或可关注)$国泰上证国有企业红利ETF发起联接C(OTCFUND|021702)$、$国泰富时中国国企开放共赢ETF发起联接C(OTCFUND|019269)$、$国泰中证香港内地国有企业ETF发起联接(QDII)C(OTCFUND|021045)$等投资机会。以$国泰上证国有企业红利ETF发起联接C(OTCFUND|021702)$为例,月月可评估分红,有望一定程度上优化投资体验。

正 文

一、大盘分析

昨日市场单边下跌,截至收盘,上证指数跌1.06%报2736.49点,再创阶段新低,创业板指涨0.06%,A股全天成交5206.4亿元。行业方面,昨日仅社会服务、农林牧渔、医药生物上涨;煤炭、石油石化、家用电器领跌。

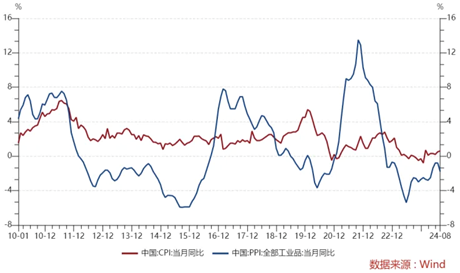

昨日统计局披露了8月物价数据。8月CPI同比上涨0.6%,预期涨0.7%,前值涨0.5%;8月PPI同比下降1.8%,预期降1.4%,前值降0.8%。

CPI方面,食品项猪肉价格环比上涨,高温与暴雨天气影响鲜菜、鲜果供给,价格上行大幅强于季节性。而非食品项价格整体承压,CPI非食品同比0.2%,较上月下滑0.5个百分点。食品对CPI的拉动可能不具备持续性,核心商品、房租与各类服务等惯性因素对价格的拖累可能会更加明显。

PPI方面,原油和铜此前在海外“衰退交易”的影响下经历了大幅调整,国内建筑行业供需偏弱格局,不利天气、项目不足等仍在延续,钢材、水泥、黑色等整体表现都偏弱。整体来看,8月通胀数据依然反映需求不足的问题,需要等待稳增长政策发力。

二、医药板块

近期医药行业利好较多,特别是世界领先的临床数据不断发布,包括AK112一线肺癌优于K药、BL01D1尿路上皮癌等新适应症数据优异、SKB264内膜癌宫颈癌等适应症数据优异、信达IBI363数据优异等。

除此之外,政策端,7月国务院常务会议审议通过《全链条支持创新药发展实施方案》全链条强化政策保障,统筹用好价格管理、医保支付、商业保险、药品配备使用、投融资等政策,优化审评审批和医疗机构考核机制,合力助推创新药突破发展。

另外国家医保局正式发布DRG/DIP付费2.0版分组方案,创新药有望通过特例单议机制在体系中除外支付,特例单议数量原则上为DRG出院总病例的5%或DIP出院总病例的5‰以内。

2024年上半年,医药行业上市公司整体营业收入与归母净利润分别同比下降1.43%和9.79%。主要受到部分公司基数效应、政策扰动及外部环境等因素影响。特别是感冒呼吸品类的中成药公司、疫苗、IVD、CXO公司等,此前基数较高。

未来全球流动性有望边际改善,对创新类资产的定价较为有利。同时国家政策鼓励创新药发展,新技术推动行业快速发展,长期来看,医药行业或已接近底部区间,或具备较高的配置价值,或可关注。$国泰中证生物医药ETF联接C(OTCFUND|006757)$、$国泰中证沪港深创新药产业ETF发起联接C(OTCFUND|014118)$、$国泰国证疫苗与生物科技ETF发起联接C(OTCFUND|017186)$、$国泰中证医疗ETF联接C(OTCFUND|012635)$。

三、证券板块

上周某两大头部券商发布停牌公告,拟筹划重大资产重组。按照2024年上半年数据简单相加计算,若后续顺利合并,总资产、净资产将分别达1.62万亿元、3460亿元,均处于行业首位。

2024年3月证监会发布相关意见,力争5年左右时间推动形成10家左右优质头部机构引领行业高质量发展的态势,到2035年形成2至3家具备国际竞争力与市场引领力的投资银行,并明确头部机构通过并购重组、组织创新等方式做优做强。

除此之外,近期另一券商公告,发行A股股份购买某证券公司股份并募集配套资金的重大资产重组事项的议案已获公司临时股东会审议通过,同日发布发行股份购买资产暨关联交易预案。

自去年中央金融工作会议以来,证券行业供给侧改革不断深化,近期收购案例持续推进,而本次拟并购的两大头部券商均为上海国资旗下龙头证券公司,本轮收并购一方面受政策支持,另一方面也符合行业调整周期的转型需求。

随着海外进入降息周期,国内政策空间打开,稳增长落地或将提振市场信心,促进证券公司板块估值修复,$国泰中证申万证券行业指数(LOF)A(OTCFUND|501016)$表现有望持续活跃。

四、通信板块

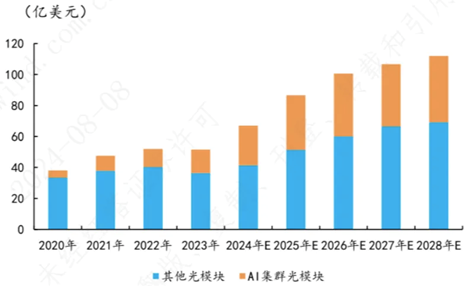

国泰中证通信ETF联接C(007818)昨日逆势上涨。上半年AI算力需求催化不断,同时海外需求复苏趋势持续,通信行业公司经营稳健,实现收入和利润同比增长,盈利能力提升。AI驱动下,光模块作为核心环节,进入业绩释放期,上半年行业头部公司均实现了收入和利润高增长。2024年7月,全国光模块出口总额为37.6亿元,同比增长61.0%,下半年基本面有望维持高景气。

某美股AI巨头今年二季度业绩创历史新高,数据中心业务大幅增长,从侧面印证了海外云厂商的AI资本开支预期乐观,推动光模块市场持续发展。根据LightCounting预测,2025年光模块行业需求预计将增长20%以上。其中AI集群光模块预计在2024年将实现翻倍,且增长趋势或将在2025-2026年得到延续。

来源:Wind,LightCounting,红塔证券

上半年三大运营商的营业收入合计为1.01万亿元,同比增长2.94%,归母净利润合计1080.52亿元,同比增长6.17%。其中新兴业务收入2584亿元,同比增长11.0%,占电信业务收入的25.0%。三大运营商聚焦数字化转型,通过组网、安防、云应用等智慧家庭服务,拓展家庭市场业务边界,实现收入增长。

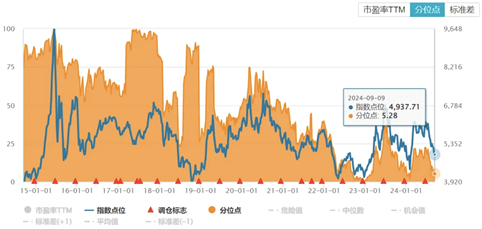

中证全指通信设备指数估值处于过去10年5%分位左右,或具备较高配置价值。在数字中国等政策不断加码、AI新应用持续推新的背景下,数字经济新基建将助力算力网络升级,通信板块预期有望上修。或可关注国泰中证通信ETF联接C(007818)的投资机会。

来源:Wind

五、红利板块

红利板块虽然面临短期调整,但长期来看红利风格投资价值依然显著。近期增量资金风险偏好较低,前期红利板块行情或受低风险偏好资金主导。现阶段经济恢复速度仍相对缓慢,驱动红利风格的因素或将延续,红利类资产有望持续得到资金支撑。

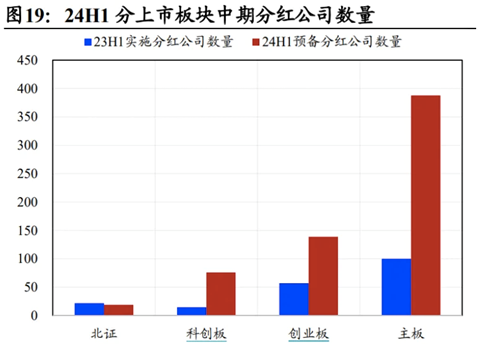

分红公司数量方面,完善分红机制或已成为央国企改革的主线之一,企业分红意愿有望进一步提升。截至8月31日,合计逾600家上市公司公布了中期分红预案,超过了去年中期分红的194家,分红家数创下历史新高。

来源:Wind,国泰君安证券研究

央国企的吸引力也有望在分红力度和稳定性的持续提升中得以延续。A股市场上国有上市公司的估值水平普遍偏低,未来随着“中特估”体系的优化重塑,国有上市企业的估值或将具有较高的提升空间。

对红利感兴趣的投资者或可关注国泰上证国有企业红利ETF发起联接C(021702)、国泰富时中国国企开放共赢ETF联接C(019269)、国泰中证香港内地国有企业ETF联接C(021045)等投资机会。以国泰上证国有企业红利ETF发起联接C(021702)为例,月月可评估分红,有望一定程度上优化投资体验。

#iPhone16亮相!你计划入手吗?##华为三折叠手机预约火爆 你会买吗?##啥情况?药明系全线大跌#

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰上证国有企业红利ETF发起联接C成立于2024年6月19日,业绩比较基准:上证国有企业红利指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证香港内地国有企业ETF发起联接(QDII)成立于2024.4.26,自成立-2024上半年净值增长率/业绩基准(%):1.37/8.61。业绩比较基准为:中证香港内地国有企业指数收益率(经估值汇率调整)*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金可投资港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金可投资境外证券市场,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。基金经理吴向军、吴可凡自本基金成立日起管理至今。资料来源:基金合同生效公告及招募说明书。

国泰富时中国国企开放共赢ETF联接C基金成立于2023.9.5,2023-2024上半年净值增长率/业绩基准(%)为-6.97/-8.46。21.56/21.74。业绩比较基准:富时中国国企开放共赢指数(FTSE China SOE Sustainable Prosperity Index)收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金完全由国泰基金管理有限公司开发,本基金与伦敦证券交易所集团公司及其附属企业(统称"LSE Group")之间没有关联,也并非受其发起、背书、出售或推广。FTSE Russell是特定LSE Group公司的商标名称之一。LSE Group概不对任何人士使用本基金或基础数据承担任何责任。

国泰中证生物医药ETF联接C成立于2019.04.16,国泰中证生物医药ETF联接C基金2019-2024上半年净值增长率/业绩基准(%):18.08/7.99,53.72/51.79,-15.21/-14.06,-22.77/-23.97,-5.36/-6.31,-24.01/-24.68。业绩比较基准:中证生物医药指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证沪港深创新药产业ETF联接C基金成立于2021.11.22。自成立以来-2024上半年净值增长率/业绩比较基准(%):-6.51/-7.43,-19.32/-21.10,-12.70/-13.83,-26.77/-27.50。业绩比较基准:中证沪港深创新药产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

国泰国证疫苗与生物科技ETF发起联接C成立于2022.11.21。业绩比较基准:国证疫苗与生物科技指数收益率*95%+银行活期存款利率(税后)*5%。自成立以来-2024上半年净值增长率/业绩比较基准(%):-3.08/-8.50,-14.10/-14.98,-29.51/-29.78。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证医疗ETF联接C基金成立于2021.06.23。国泰中证医疗ETF联接C自成立以来-2024上半年净值增长/业绩比较基准(%):-19.02/-25.28,-22.83/-23.82,-21.88/-23.11,-22.96/-23.47。业绩比较基准为:中证医疗指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证申万证券指数基金成立于2017.4.27,2019-2024上半年净值增长率/业绩比较基准(%):50.29/43.13,14.72/9.80,-2.44/-5.90,-24.16/-26.10,4.11/2.96,-11.95/-12.35。业绩比较基准:中证申万证券行业指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。自 2022 年 5月18日起,国泰中证申万证券行业指数新增 C 类基金份额。本基金为股票型基金,属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。