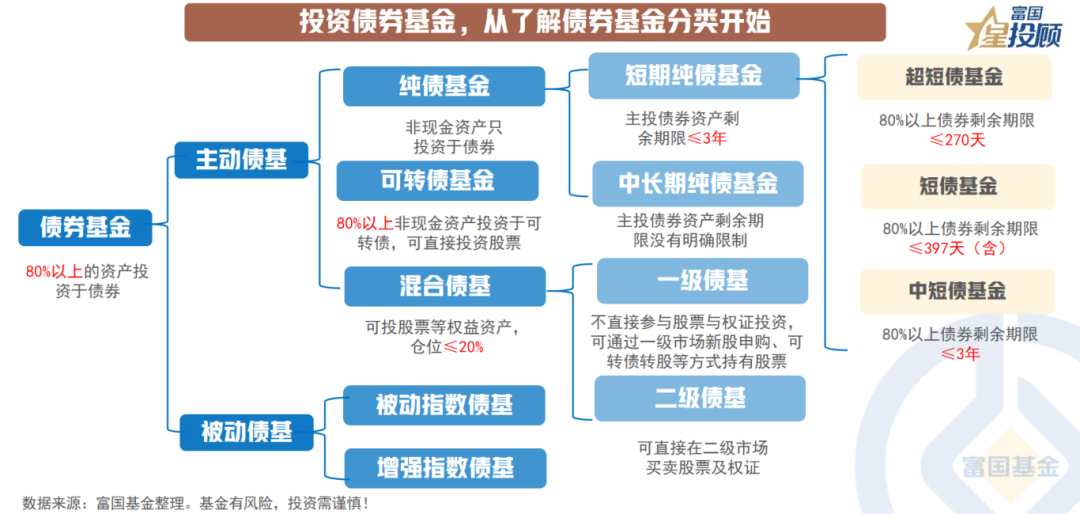

01 投资债券基金,从了解债券基金分类开始

债券型基金主要包括主动债券型基金和被动债券型基金。主动债券型基金,主要包含短期纯债型基金、中长期纯债型基金、可转债基金、一级债基、二级债基。由于资产配置种类与比例迥异,产品间实际上差别明显。典型的反应在业绩上, 即是高收益高波动、业绩稳健低波等不同风险收益类型的基金普遍存在。而被动债券型基金则分为被动指数债基,以及增强指数债基。与权益指数基金相同,对于债券指数基金,指数本身的投资价值相比于基金本身的研究更重要。

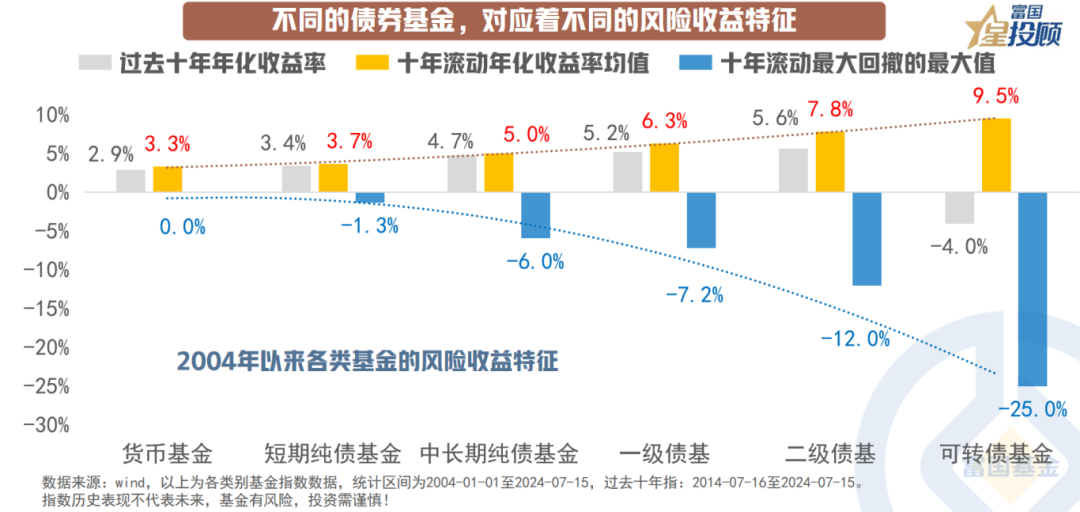

02 不同的债券基金,对应着不同的风险收益特征

从风险收益特征出发,随着债券期限的拉长,以及含权资产的增加,债券基金的年化收益率在短期纯债型基金、中长期纯债型基金、一级债基、二级债基、以及可转债基金中呈现出递增的状态。与之相对应的是,最大回撤也在递增。

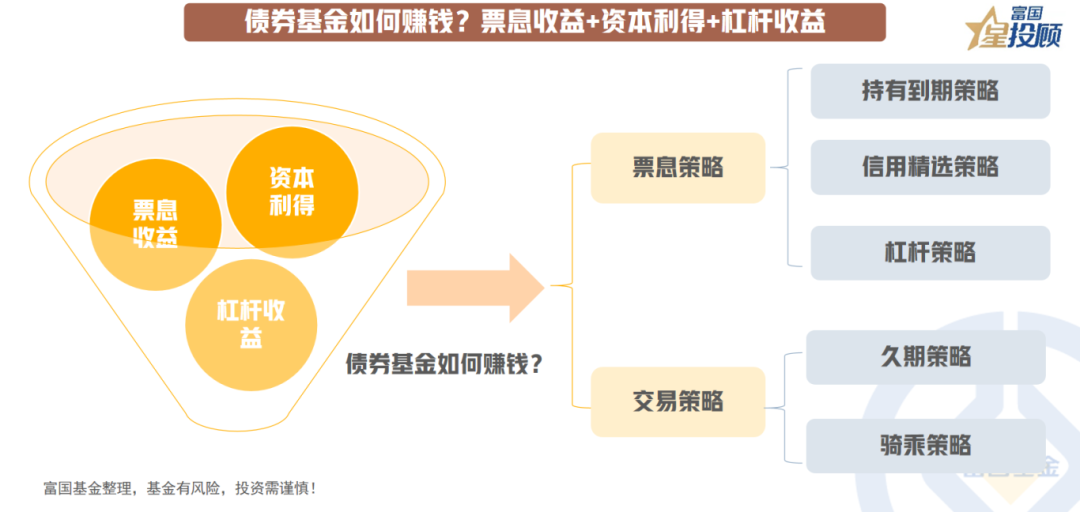

03 债券基金如何赚钱?票息收益+资本利得+杠杆收益

债券基金的收益来源主要有三大方式:一是精选个券,赚票息收益;二是积极交易,赚资本利得;三是合理杠杆,增厚收益。这三种收益来源主要可分为两种投资策略:票息策略和交易策略。其中,票息策略能为组合贡献稳定票息收益,包括持有到期策略、信用精选策略,以及杠杆策略等。交易策略则为组合贡献资本利得,包括久期策略和骑乘策略。在过去债券基金的基本策略是,拿得比别人长、拿得比别人烂、杠杆比别人高。但当下精细化的久期管理与自下而上的个券选择,是债券基金策略的现实。

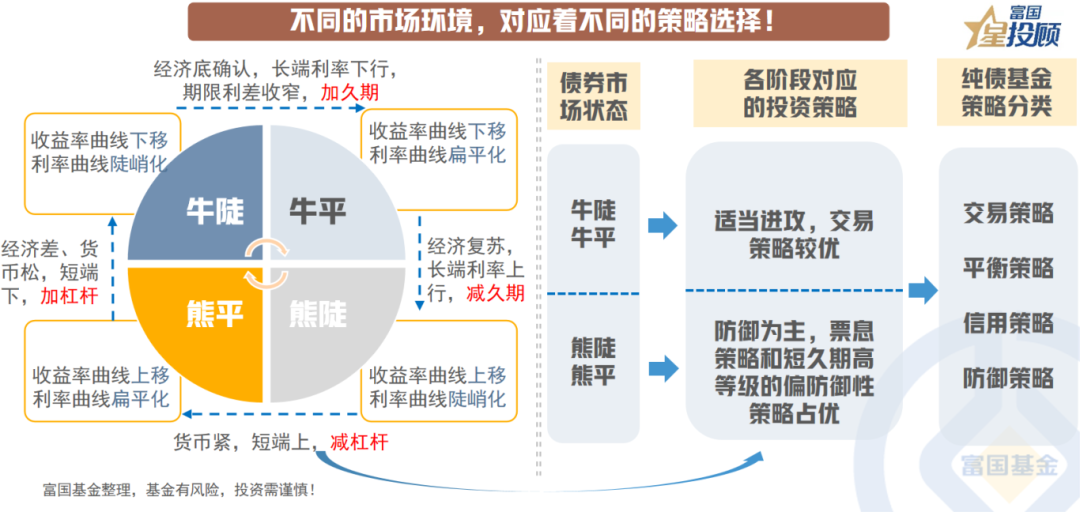

04 不同的市场环境,对应着不同的策略选择!

根据收益率曲线变化的方向和期限利差变化的幅度看,债市可以分为牛陡、牛平、熊陡、熊平四种市场状态。自然而然的,在债券熊市下,防御为主,票息策略占优;在债券熊市下,适当进攻,优先考虑交易策略。可以发现的是,1)交易策略(交易特征显著、且票息贡献度低)在牛陡中显著跑赢,在熊市中显著跑输;2)平衡策略(交易特征显著、且票息贡献度高)波动性较大;3)信用精选策略(票息贡献度高,具有一定杠杆特征,但交易特征中性)在熊市中相对占优,在牛市中则非常考验基金经理选个券alpha的能力。4)防御策略(票息不稳定、交易特征不显著)发挥不稳定,业绩差异大。

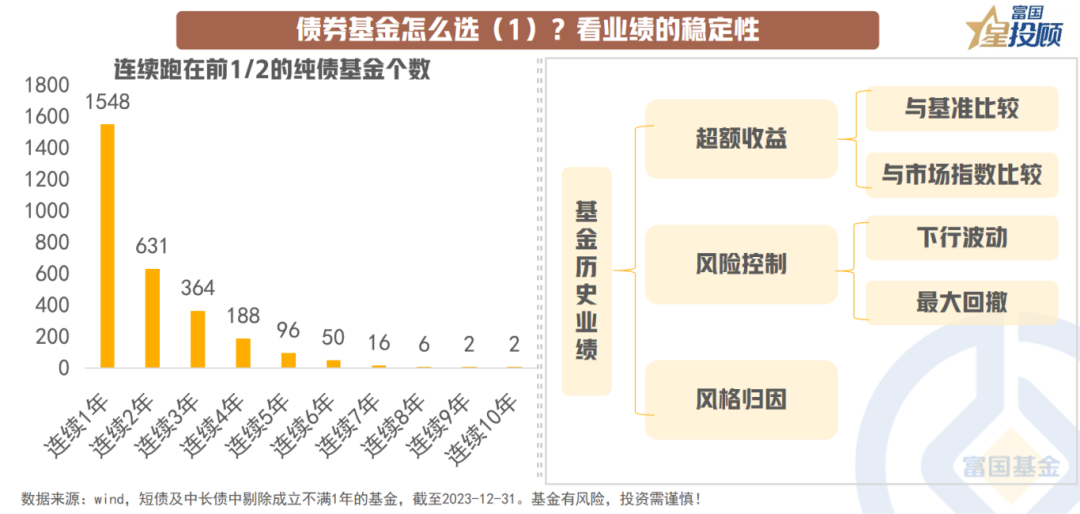

05 债券基金怎么选(1)看业绩的稳定性

债券基金的魅力在于“稳”,投资者在进行资产配置时既要进攻的“前锋”,也需要防守的“后卫”。数据显示,随着年限的拉长,连续跑在前1/2的债券基金的数量会越来越少,逐渐成为债券基金中的稀缺资源。而业绩分析不仅仅体现在持续性和稳定性上,超额收益、风险控制、风格归因是业绩分析的主要抓手。

06 债券基金怎么选(2)看回撤的来源

在平稳的市场,纯债基金是可以走出“上楼梯式”的净值曲线的!但由于债券基金收益弹性相对较低,净值“上楼梯”需要时间的沉淀。这就要求债券基金在回撤控制上需要“严防”,避免回撤导致净值“一朝回到解放前”。历史经验角度,债券基金的回撤可能会来自于:含权资产的波动、债券的违约风险,以及基金久期过高、杠杆过高下债券市场的波动。

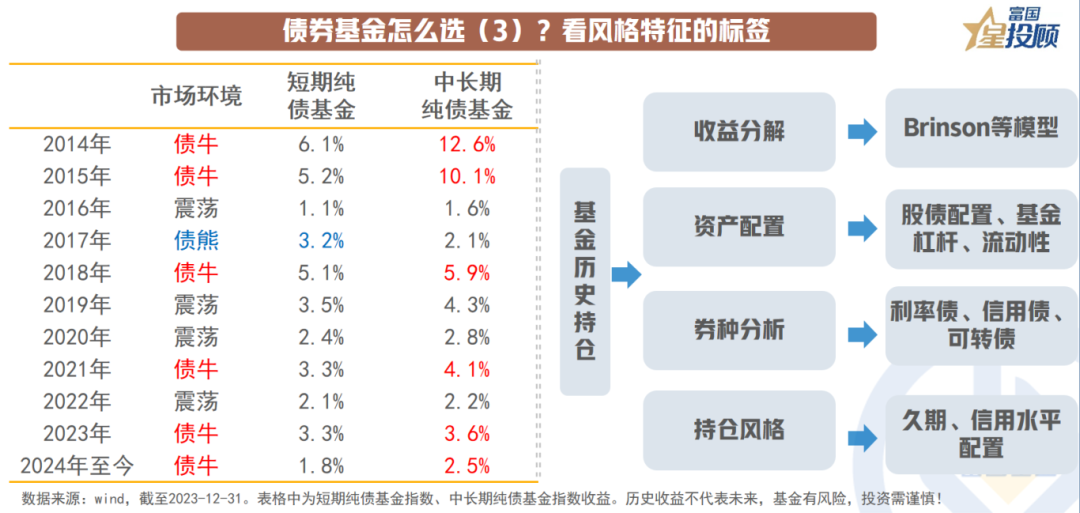

07 债券基金怎么选(3)看风格特征的标签

在权益基金的选择中,风格、行业等偏好几乎决定了基金的超额收益。而在债券基金的选择中,风格特征同样非常重要。以短债和中长债基金为例:在债券牛市和震荡市中,长久期债券基金收益往往较好;而在熊市中,短债基金回撤较小的特征就凸显出来了,稳定性更好。

一般而言,可以用基金历史持仓来框定债券基金的风格,具体可分为收益分解、资产配置、权重分析、持仓风格等等。在债券基金的研究中,风险偏好主要体现在基金的久期配置选择以及信用风险敞口暴露的控制上。

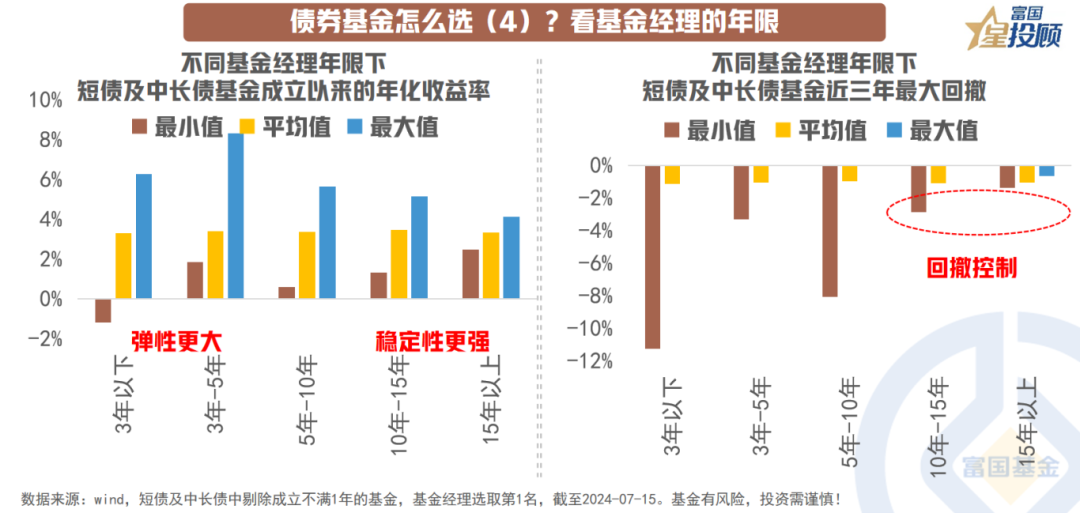

08 债券基金怎么选(4) 看基金经理的年限

路遥知马力,日久见“功夫”。对于资本市场特别是固收投资来说,这句话可谓恰如其分。由于投资标的的同质性以及大类资产配置的一般原则,导致固收类产品的短期收益相差无几,有时候简直是水波不兴。不过就债券基金而言,如果把观察时间拉长到5年甚至以上的时间看,“老”基金经理无论是在成立以来的年化收益率,还是最大回撤控制角度,均有不小的优势。

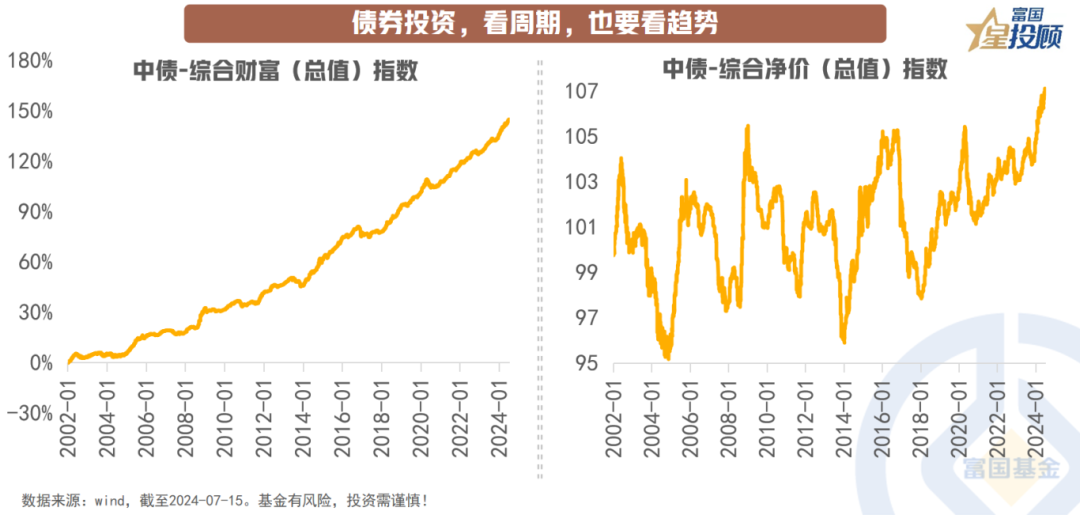

09 债券投资,看周期,也看趋势

债券市场的长期回报显现出:“稳健收益见证时间价值,成就资产配置基础”的特征。2002年以来,中债-综合财富(总值)指数年均回报约4.04%,一切经济周期、一切货币周期,在长期投资面前皆浮云!趋势投资,是债券市场最聪明的一类投资。而从阶段来看,中债-综合净价(总值)指数是一个较好的参考,每一轮债券市场牛熊的转换中,都有它底部轮回的身影。

$富国稳稳星稳健理财$

$富国守护星稳健理财$

$富国富足人生理财升级$

$富国增利债券发起式A(OTCFUND|017710)$

$富国稳健增强债券A/B(OTCFUND|000107)$

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。